Seria possível perceber com boa margem de segurança a falência futura de uma entidade empresarial? Os dados presentes nas demonstrações contábeis seriam suficientes para tanto? Qual o grau de certeza que teríamos em tais previsões? Nos casos de empreendimentos objeto de auditoria externa independente, o auditor teria a responsabilidade de apontar ao público a possível falência?

Seria possível perceber com boa margem de segurança a falência futura de uma entidade empresarial? Os dados presentes nas demonstrações contábeis seriam suficientes para tanto? Qual o grau de certeza que teríamos em tais previsões? Nos casos de empreendimentos objeto de auditoria externa independente, o auditor teria a responsabilidade de apontar ao público a possível falência?

Essas e outras questões tormentosas têm desafiado os operadores da área jurídica e financeira. Pensando nisso, decidimos elaborar este artigo para tornar mais claro este importante objeto de estudo.

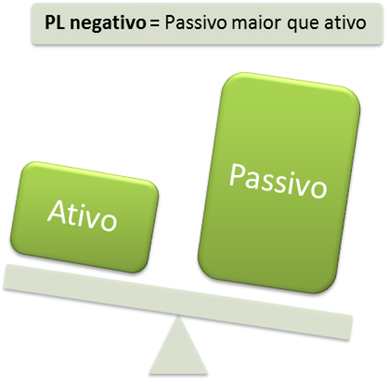

É comum ouvirmos que um empresário ou sociedade empresária estará falido(a) quando seu patrimônio líquido for negativo, ou seja, quando seu ativo (bens e direitos) for inferior a seu passivo (obrigações e dívidas).

Graficamente:

Porém, será que isso é necessariamente verdadeiro?

Nem sempre. Aliás, isoladamente considerado, esse é um critério muito pouco confiável para se afirmar uma possível falência, ou melhor, a inviabilidade econômica de continuação da atividade empresarial. De fato, como já ressaltamos, [1] “o patrimônio líquido negativo (passivos superiores aos ativos), demonstrado em balanço regular, pouco nos diz sobre um estado definitivo de crise. Primeiramente, por se tratar de uma mera ‘fotografia’ tirada do patrimônio da empresa, frequentemente no dia do encerramento do exercício, o qual pode mudar radicalmente já no dia seguinte. Ao depois, por não evidenciar com segurança, em todos os casos, certeza de crise empresarial”.

Vamos imaginar um exemplo: uma sociedade empresarial apresenta patrimônio líquido negativo (passivos superiores aos ativos) em seu balanço no final do exercício. No entanto, grande parte de seu passivo (suponhamos que cerca de 80%) é exigível somente nos próximos cinco ou dez anos (passivo não circulante ou de longo prazo). Em relação ao seu passivo circulante (de curto prazo), que corresponde aos 20% restantes, a sociedade tem recursos suficientes para pagar seus credores. Nessa hipótese, não há ameaças de descontinuidade da atividade ou falência no presente momento. No futuro, quando seu passivo de longo prazo se tornar exigível imediatamente, se a sociedade em questão conseguir angariar recursos suficientes, também não estará ameaçada. Vê-se, portanto, que a situação de patrimônio líquido negativo nem sempre compromete a continuidade empresarial ou sinaliza necessariamente a falência.

Outro mito comum nos diz que a falência pode ser prevista quando há situação de prejuízo apurado nas demonstrações financeiras (o que ocorre, grosso modo, quando as despesas superam as receitas).

Graficamente:

Afirmar ou predizer a falência como regra apenas diante de um prejuízo contábil não é um critério seguro.

Com efeito, a apuração de prejuízo contábil em um exercício pode não ser suficiente para levar uma entidade empresarial à falência. Primeiro, porque o prejuízo pode ser compensado ou absorvido por lucros em exercícios anteriores ou posteriores. O prejuízo pode ser eventual e só ocorrer naquele exercício ou pode derivar de causas que não afetem o caixa da entidade (p.ex., depreciação, resultado de equivalência patrimonial, etc.) e que não restrinjam sua capacidade de pagar seus credores.

Também se afirma costumeiramente que a falência estará necessariamente caracterizada se a entidade não dispuser, ainda que momentaneamente, de meios de pagamento aos credores (o que alguns denominam de insolvabilidade ou de falta de liquidez do ativo), mesmo que, nessa situação, seu ativo supere o passivo. Talvez essa circunstância, nos termos de nossa legislação, seja a que mais se aproxima dos critérios utilizados para definir uma situação falimentar; porém, pode ser contornada de modo razoável por meio dos mecanismos de recuperação (judicial ou extrajudicial), não implicando necessariamente em falência.

Vemos, portanto, que caracterizar uma situação falimentar, na realidade prática, não é uma tarefa simples. Talvez por isso, nosso legislador tenha se contentado em definir o estado de falência através de sinais externos que fazem presumir sua existência, seja com base na impontualidade ou cessação de pagamentos (art. 94, I e II, da Lei 11.101/05) ou na prática de atos de falência (art. 94, III, da Lei 11.101/05).

Se tantas são as dificuldades em prever o estado falimentar de um empresário, será que existiriam critérios econômico-contábeis ou matemáticos que pudessem revelar tendências ou sinais de que determinado empreendimento não conseguirá prosseguir em suas atividades num futuro próximo? É o que veremos a seguir.

Critérios para previsão de falência

Diante dos problemas para prever o estado falimentar de um empreendimento usando um único critério, alguns pesquisadores desenvolveram modelos matemáticos baseados em conhecimentos estatísticos de regressão múltipla, que pretendiam antever uma situação de falência estudando uma série de variáveis dependentes. Esses sistemas ficaram conhecidos como modelos de análise discriminante múltipla para a predição de falências.

Entre os modelos mencionados, trazemos a seguir o citado por Rashad e Khalik [2] e Brigham et. al. [3], ambos autores baseados no modelo de Edward Altman de análise discriminante múltipla, o qual tem conseguido certa primazia na doutrina.

O modelo se destina à predição de falência para período futuro aproximado de dois anos através de uma função (Z-Score), com as seguintes características:

Z = 0,012X1 + 0,014X2 +0,033X3 + 0,006X4 + 0,999X5

No qual:

X1 – capital circulante / total de ativos;

X2 – lucros acumulados / total de ativos;

X3 – lucro antes de juros e imposto sobre a renda / ativo total;

X4 – valor de mercado do patrimônio / endividamento total no balanço;

X5 – Vendas / ativo total.

Os resultados do teste serão interpretados nos termos do quadro abaixo.

| Resultado do Z-Score | Interpretação |

| Z < 1,81 | Grande probabilidade de falência |

| 1,81< Z < 2,99 | Zona de incerteza |

| Z > 2,99 | Reduzidas probabilidades de falência |

Outro modelo muito utilizado na predição de falências é aquele preconizado por Stephen Kanitz [4], que guarda muita semelhança com o anterior.

O modelo de Kanitz parte de cinco índices oriundos das demonstrações contábeis, base em que foi elaborada uma equação matemática, através de técnicas estatísticas de regressão múltipla e análise discriminante.

O escopo do estudo de Kanitz foi mensurar o risco de insolvência, por meio do que chamou de fator de insolvência. Cuidava-se de um indicador que apontava a possível insolvência em futuro próximo, na eventualidade de a empresa não corrigir rumos que estava trilhando.

Assim se compõe a equação de Kanitz para o cálculo do fator de insolvência (FI):

FI = 0,05 X1 + 1,65 X2 + 3,55 X3 – 1,06 X4 – 0,33 X5

Em que:

X1 = lucro líquido / patrimônio líquido;

X2 = (ativo circulante + realizável a longo prazo) / exigível total;

X3 = (ativo circulante – estoques) / passivo circulante;

X4 = ativo circulante/passivo circulante;

X5 = exigível total/patrimônio líquido.

Os resultados são interpretados conforme os parâmetros do quadro seguinte:

| Resultado do FI | Interpretação |

| FI < -3 | Insolvente |

| -3 < FI < 0 | Zona de penumbra |

| FI > 0 | Solvente |

Há inúmeros outros modelos que seguem a mesma metodologia, os quais não citaremos aqui, por ultrapassarem os objetivos deste artigo.

É importante, porém, ter em mente algumas premissas ao aplicar esses modelos para previsão de falências:

- Os modelos de análise discriminante múltipla não apontam certezas absolutas e inexoráveis de que determinado empreendimento vá necessariamente descontinuar suas atividades pela falência. Trata-se apenas de uma possível tendência ou inclinação que poderá variar conforme o caso concreto ou mesmo não acontecer conforme as circunstâncias existentes;

- Os modelos possuem limitações temporais, conforme o tempo de predição. Alguns modelos são melhores para predizer falências com cinco anos de antecedência, outros com dois anos, e assim por diante;

- Os resultados dos cálculos utilizando os modelos podem ser discrepantes: por vezes, utilizando vários modelos para um determinado caso concreto, os resultados podem ser diametralmente opostos, pois cada modelo dá um peso específico a cada variável apresentada;

Dadas as limitações dos modelos estatístico-matemáticos de análise discriminante múltipla, vários autores entendem que, muito embora tais paradigmas possam ser utilizados, seu uso não deve ser feito de forma exclusiva, nem seus resultados devem ser analisados ou considerados de forma isolada, devendo-se confrontá-los com outros fatores derivados do prudente julgamento profissional de quem analisa a questão.

Postas essas ressalvas, traremos a seguir um estudo de caso hipotético, em que utilizaremos os modelos de predição anteriormente mencionados.

Imaginemos um empreendimento cujo Balanço e a Demonstração de Resultado do Exercício sejam os seguintes:

BALANÇO

| ATIVO |

|

PASSIVO |

|

| Ativo Circulante |

| Passivo Circulante |

|

| Caixa | 559.600,00 | Provisão para salários e encargos | 10.000,00 |

| Clientes | 60.000,00 | Empréstimos | 50.000,00 |

| Estoques | - | Impostos a pagar | 21.600,00 |

| Total do ativo circulante | 619.600,00 | Total do passivo circulante | 81.600,00 |

|

|

|

|

|

| Ativo Permanente |

| PATRIMÔNIO LÍQUIDO |

|

| Veículos | 100.000,00 | Capital | 1.100.000,00 |

| Imóveis | 200.000,00 | Lucros e prejuízos acumulados | (277.000,00) |

| Depreciação acumulada | (15.000,00) | Total do patrimônio líquido | 823.000,00 |

| Total do ativo permanente | 285.000,00 |

|

|

| Total do ativo | 904.600,00 | Total do passivo e patrimônio líquido | 904.600,00 |

| DEMONSTRAÇÃO DE RESULTADO DE EXERCÍCIO | |||

| Receita operacional bruta |

| 120.000,00 | |

| (-) Impostos sobre vendas |

| (21.600,00) | |

| (=) Receita operacional líquida |

| 98.400,00 | |

| (-) Custo das mercadorias vendidas |

| (52.500,00) | |

| (=) Lucro Bruto |

| 45.900,00 | |

| (-) Despesas operacionais |

| (315.000,00) | |

| Depreciação |

| 15.000,00 |

|

| Salários e encargos | 250.000,00 |

| |

| Outras despesas operacionais | 50.000,00 |

| |

| (=) Prejuízo do exercício |

| (269.100,00) | |

Consideraremos no cálculo, para o modelo de Altman, as quatro primeiras variáveis (X1 a X4) em porcentagem e não em decimais.

Entabulando os dados do exemplo, teremos:

|

|

| Percentuais (fórmula) | Total das parcelas |

| Capital circulante | 619.600,00 |

|

|

| Ativo total | 904.600,00 |

|

|

| X1 | 68,49 | 0,012 | 0,82 |

| Lucros Acumulados | (277.000,00) |

|

|

| Total de ativo | 904.600,00 |

|

|

| X2 | (30,62) | 0,014 | (0,43) |

| EBIT | (269.100,00) |

|

|

| Total de ativo | 904.600,00 |

|

|

| X3 | (29,75) | 0,033 | (0,98) |

| Valor de mercado patrimônio | 823.000,00 |

|

|

| Dívida total | 81.600,00 |

|

|

| X4 | 1.008,58 | 0,006 | 6,05 |

| Vendas | 120.000,00 |

|

|

| Total de ativo | 904.600,00 |

|

|

| X5 | 0,13 | 0,999 | 0,13 |

|

|

| Total (Z-Score) | 5,60 |

Para o modelo de Kanitz, com os dados do exemplo, teremos:

|

|

| Percentuais (fórmula) | Total das parcelas |

| Lucro líquido | (269.100,00) |

|

|

| Patrimônio líquido | 823.000,00 |

|

|

| X1 | (0,33) | 0,05 | (0,02) |

| (Ativo circulante + realizável a longo prazo) | 619.600,00 |

|

|

| Exigível total | 904.600,00 |

|

|

| X2 | 0,68 | 1,65 | 1,13 |

| (Ativo circulante – estoques) | 619.600,00 |

|

|

| Passivo circulante | 81.600,00 |

|

|

| X3 | 7,59 | 3,55 | 26,96 |

| Ativo circulante | 619.600,00 |

|

|

| Passivo circulante | 81.600,00 |

|

|

| X4 | 7,59 | -1,06 | (8,05) |

| Exigível total | 904.600,00 |

|

|

| Patrimônio líquido | 823.000,00 |

|

|

| X5 | 1,10 | -0,33 | (0,36) |

|

|

| Total (FI) | 19,66 |

O modelo de Kanitz também possibilitou grande ênfase no caso concreto à liquidez seca (divisão do ativo circulante, sem estoques, pelo passivo circulante). Como a liquidez do empreendimento é alta, referido modelo concluiu pela reduzida possibilidade de falência.

A utilização de outros modelos para o mesmo caso poderia resultar em conclusões distintas, razão pela qual, como dissemos anteriormente, os sistemas de análise discriminante devem ser utilizados com parcimônia e em conjunto com outros dados do caso concreto.

Vistos estes modelos, verificaremos a seguir a responsabilidade do auditor independente de evidenciar em seu relatório as condições de continuidade do empreendimento auditado.

Auditoria externa independente e continuidade empresarial

Boa parte dos usuários das demonstrações contábeis pretende encontrar nas conclusões da auditoria externa independente um atestado de solidez financeira da entidade empresarial auditada, que lhes assegure que esta não virá a falir e que, portanto, o parecer do auditor possa ser utilizado como base para a segurança de decisões de investimento.

A auditoria externa independente, entretanto, nada atesta, em princípio, a respeito da rentabilidade da entidade auditada. Não relata sua capacidade de solver compromissos de curto prazo com os credores (liquidez), muito menos assegura se a entidade está isenta de falir em determinado período de tempo futuro.

Esses aspectos, portanto, estão fora dos propósitos da atividade de auditoria externa independente, ao contrário do que muitos acreditam.

A despeito disso, embora não realize previsões de lucros ou prejuízos, nem apresente aos usuários qualquer análise econômico-financeira sobre os dados contábeis da entidade auditada, o auditor deve levar em consideração no seu trabalho eventuais riscos ou dúvidas concernentes à continuidade empresarial (going concern doubt).

De acordo com a Resolução n. 1.226/07 do Conselho Federal de Contabilidade (CFC), correspondente à norma internacional ISA 570:

A responsabilidade do auditor é obter evidência de auditoria suficiente sobre a adequação do uso, pela administração, do pressuposto de continuidade operacional na elaboração e apresentação das demonstrações contábeis e expressar uma conclusão sobre se existe incerteza significativa sobre a capacidade de continuidade operacional. Essa responsabilidade existe mesmo se a estrutura de relatório financeiro usada na elaboração das demonstrações contábeis não incluir uma exigência explícita para que a administração faça uma avaliação específica da capacidade de continuidade operacional.

Esta obrigação é passível de sanção em caso de descumprimento por parte do auditor. Nesse sentido, o acórdão do Conselho de Recursos do Sistema Financeiro Nacional CRSFN 2192/97, Recurso 2270, Processo origem CVM 01/93, assim ementado:

RECURSOS VOLUNTÁRIOS. Comissão de Valores Mobiliários - CVM - Auditor independente - Laudo inepto, desobediência aos procedimentos básicos de auditoria, dentre os quais não apresentação de relatório circunstanciado sobre os registros contábeis e deficiência de controle interno, bem como ausência de ressalva acerca da continuidade operacional da companhia - Apelos a que se nega provimento. PENALIDADE: Suspensão de registro. BASE LEGAL: Lei 6.385/76, Art. 2º, item V.

A Res. CFC 1.226/07 indica os seguintes pontos cuja observação individual ou conjunta, sempre de forma ponderada, pode revelar ameaça significativa à continuidade:

| Financeiro | • patrimônio líquido negativo (passivo a descoberto); • empréstimos com prazo fixo, próximos do vencimento, sem previsões realistas de renovação ou liquidação; ou utilização excessiva de empréstimos de curto prazo para financiar ativos de longo prazo; • indicações de retirada de suporte financeiro por credores; • fluxos de caixa operacionais negativos indicados por demonstrações contábeis históricas ou prospectivas; • principais índices financeiros adversos; • prejuízos operacionais significativos ou deterioração significativa do valor dos ativos usados para gerar fluxos de caixa; • atraso ou suspensão de dividendos; • incapacidade de pagar credores nas datas de vencimento; • incapacidade de cumprir com os termos contratuais de empréstimo; • mudança nas condições de pagamento a fornecedores, de compras a prazo para pagamento à vista; • incapacidade de obter financiamento para o desenvolvimento de novos produtos essenciais ou outros investimentos essenciais. |

| Operacional | • intenções da administração de liquidar a entidade ou interromper as operações; • perda de pessoal chave da administração sem reposição; • perda de mercado importante, clientes importantes, franquia, licença, ou principais fornecedores; • dificuldades na manutenção de mão de obra; • falta de suprimentos importantes; • surgimento de concorrente altamente competitivo. |

| Outros | • descumprimento de exigências de capital, incluindo outras exigências legais; • processos legais ou regulatórios pendentes contra a entidade que podem, no caso de perda, resultar em indenização que a entidade provavelmente não terá capacidade de saldar; • mudanças de legislação, regulamentação ou política governamental, que supostamente afetam a entidade de maneira adversa; • catástrofe não segurada ou segurada por valor inferior, quando de sua ocorrência. |

Dentre os métodos utilizados para tanto, encontram-se os modelos matemático-estatísticos de análise discriminante múltipla, os quais realizam ponderações probabilísticas de falência futura, atribuindo pesos a dados derivados das demonstrações contábeis. Tais modelos, porém, têm várias limitações e seus resultados não devem ser interpretados como certezas inafastáveis, mas conjugados com outros fatores presentes em cada caso concreto.

Nos casos em que exista auditoria externa independente, embora o auditor não emita qualquer atestado de certeza quando a probabilidade de falência futura, deve esse profissional analisar e reunir evidências suficientes sobre a continuidade operacional da entidade auditada e fazer constar referida circunstância de seu relatório ou parecer toda vez que houver dúvida fundada sobre a capacidade do empreendimento continuar suas atividades.

[1] PEREIRA, Alexandre Demetrius. Crimes falimentares. São Paulo: Malheiros, 2010.

[2] RASHAD, A.; KHALIK, Abdel. Dicionário enciclopédico de contabilidade. São Paulo: Atlas, 2004.

[3] BRIGHAM, Eugene F. et. al. Administração financeira: teoria e prática. São Paulo: Atlas, 2001.

[4] KANITZ, Stephen Charles. Como Prever Falências. São Paulo: McGraw do Brasil, 1978.

Realmente bastante difícil fazer uma previsão. Possível somente com a ajuda de profissionais capacitados como o que escreveu o texto. Parabéns.Denise Bueno

ResponderExcluirObrigado, Denise. Atribuo parte dos elogios à sua bondade. Grande abraço!!

ResponderExcluirSim.

ResponderExcluirSim, é possível prever a falência de uma empresa.

Toda empresa bem administrada, com enfoques na modernidade, na produção e crescimento, tem o condão de perceber se está ou não vulnerável, em terreno escorregadio.

Sinais de vulnerabilidade sempre ficam visíveis, desde que seja uma empresa organizada ou que prime por essa meta.

E neste sentido, poderia afirmar que dependendo da empresa, esta pode perceber a falência futura e procurar meios para se restruturar.

O grande problema das empresas é a falta de capacidade de aceitar mudanças ou de se criticar, analisando os defeitos.

Acredito que o mais importante para uma empresa é aceitar que não é perfeita, entender que o mercado oscila e que para tanto terá que ter humildade para reconhecimento e aceitação de mudanças, que sempre serao necessárias, relevantes, urgentes, sobretudo as funcionais e estruturais.

A questão é que a vaidade somada à falta de visao no novo e a dificuldade de conseguir suprir erros, faz a empresa perder o foco.

Tudo que possa contribuir para o crescimento da empresa deve proponderar, mister a análise minuciosa de detalhes,que fazem sim, toda uma diferença.

Auditorias(internas e ou externas) sempre serão bem vindas, mas a mais importante avaliação vem da própria empresa que ao perceber o erro, tem que eliminar, corrigir, mudar. Empresas têm dificuldade em inovar, talvez esse seja um dos maiores motivos de grandes perdas financeiras e baixa produtividade empresarial em médio e curto prazo.

Como avaliar o grau de certeza? Nunca seria um cálculo preciso, mas se tem quase certeza, é para mudar, efetivamente. Toda previsão negativa de uma empresa mostra, claramente, que não está bem. Não seria o caso de estipular médio, curto e grande possibilidade?!

Acredito, realmente, que no fundo, uma boa empresa, bem administrada, sabe muito bem como está, independente de pesquisas, critérios, análises, meetodos, que ajudam, obviamente, porque existe o sentimento que deve proponderar…os empresários se preocupam tanto com moedas, dinheiros e lucros e esquecem da humanidade. Esta, que tem uma essência nata, diz respeito ao ser humano, emite um sinal de alerta....que tem algo numa situação sem conforto.

Falta esse plus na maioria das empresas.

Se existem problemas, eles são as metas e têm que ser resolvidos, a curto lapso de tempo. É necessário visão, humildade + criatividade e não ter medo de mudança, de inovar, porque isso, sim, é retroceder.

Se um produto ou serviço não funciona: elimine o problema, arrume solução rápida, imediata....

Assim eu penso...

Desculpa a minha opinião, não sou especialista em Direito Empresarial, mas gosto de aprender... e inovar minhas idéias...e gosto muito deste tema.

Maristella Padão.

Cara Maristella:

ResponderExcluirObrigado por compartilhar conosco sua opinião, a qual, certamente, muito contribui com a discussão do tema.

Grande abraço

Olá, desculpa ter dado assim a minha opinião, achei que era uma pergunta. Gosto de responder perguntas no linkedin.

ResponderExcluirColoquei a minha resposta no meu blogue e mencionei seu site...se tiver algum problema, me avisa, que retiro, imediatamente, tá?! Obrigada, felicidades e sucesso.

Imagine, Maristella! Ficamos muito gratos por você ter expressado sua opinião, tanto aqui quanto no seu blog!! Fique à vontade para comentar, sempre que quiser. Grande abraço.

ResponderExcluirCom base no princípio da preservação da empresa,assim como da sua função social, entendo ser passivel a intervenção na empresa antes da subsunçao de suas condições àquelas estabelecidas para submetê-las à recuperação juducial. Uma maneira seria a exclusão do majoritário pelos minoritários, caso se consiga demonstrar que a empresa segue para a falência. Parabéns pelo artigo.

ResponderExcluirAlexandre Falcon

Caro Alexandre (meu xará... rs):

ResponderExcluirA hipótese que você levanta é, sem dúvida, muito interessante. Obrigado por contribuir e pelos elogios ao artigo.

Grande abraço.