Neste último final de semana, a prova da OAB inovou radicalmente ao incluir numa de suas questões uma operação inerente ao mercado de capitais. Trata-se da operação conhecida como hedge, muito comum entre os operadores da BM&FBovespa, mas uma grande desconhecida dos alunos e de muitos profissionais da área jurídica.

Neste último final de semana, a prova da OAB inovou radicalmente ao incluir numa de suas questões uma operação inerente ao mercado de capitais. Trata-se da operação conhecida como hedge, muito comum entre os operadores da BM&FBovespa, mas uma grande desconhecida dos alunos e de muitos profissionais da área jurídica.

Para possibilitar um maior conhecimento dessa operação econômica aos profissionais do Direito, o blog direito empresarial preparou um artigo especial a seus leitores, trazendo, de forma didática e prática, os fundamentos do hedge.

Na etimologia da palavra, oriunda da língua inglesa, hedge ou hedging quer dizer cerca ou proteção.

Seguindo a linha etimológica, a operação econômica de hedge tem por base a necessidade ou o desejo de proteção contra oscilações de um determinado ativo ou contra riscos de variação assumidos por um empresário ou operador de mercado.

É importante salientar que, ao contrário do que foi mencionado na prova da OAB, a operação de hedge não é propriamente um contrato. Cuida-se, na essência, de uma proteção econômica contra riscos de oscilação ou perda. Essa operação pode ser feita através de vários tipos contratuais (futuros, opções, aplicações financeiras, etc.). Hegde, portanto, é a essência da operação econômica, e não o contrato pelo qual ela se operacionaliza.

Vejamos alguns casos simples em que a operação de hedge tem lugar:

- Imaginemos o caso de uma sociedade empresária cuja atividade consista na importação de bens, pagando seu fornecedor em valores atrelados à moeda norte-americana: caso haja acréscimo no preço do dólar norte-americano até a data de adimplemento da obrigação, a sociedade poderá ter de pagar mais caro pelos bens importados e, com isso, sofrer perdas em sua receita, internalizando um prejuízo;

- Suponhamos ainda outra sociedade empresária que venda café (uma commodity com cotação em mercados futuros). Esta sociedade terá prejuízos caso o preço da saca de café esteja mais baixo, na data de entrega ao cliente, do que estivera quando de sua aquisição.

O que fariam essas duas sociedades empresárias para se proteger dos riscos de oscilação de moeda ou do preço de uma commodity?

Uma das opções para se proteger dessas oscilações seria a realização de operações de hedge.

Vejamos:

A sociedade importadora poderia fazer uma operação de hedge muito simples para se proteger, sem sequer recorrer a complexos contratos futuros ou opções. Bastaria aplicar o valor correspondente a suas exportações em dólar, na data presente, num fundo cambial. Caso o preço do dólar aumentasse, o fundo cambial valorizaria proporcionalmente, anulando o prejuízo da importação.

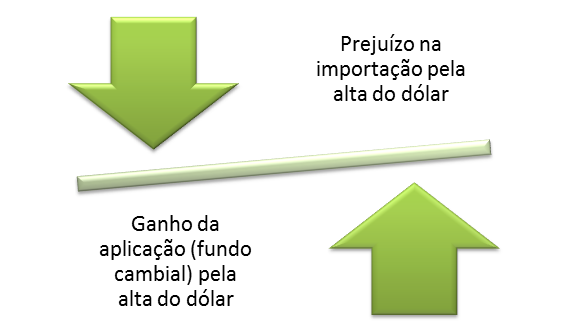

Graficamente, a sociedade importadora teria, ao mesmo tempo, um ganho e uma perda que se compensariam reciprocamente:

Fica claro, portanto, que a importadora se protegeu contra um risco de oscilação por meio de uma outra operação financeira pela qual assumiu um risco inverso ao que tinha originariamente.

Observe que, fazendo isso, a sociedade importadora também limitou seus ganhos. Com efeito, se o dólar tivesse um decréscimo de preço, sem que houvesse a operação de hedge, a importadora experimentaria um ganho derivado da baixa do dólar, pagando mais barato pelos bens importados. Ao fazer o hedge, porém, com a queda do dólar, haverá também uma perda equivalente no fundo cambial, que acaba por anular o ganho de uma eventual desvalorização.

Dessa forma, podemos ver que a operação de hedge limita os riscos, mas também limita os ganhos.

Outras formas de hedge implicam a utilização de complexos instrumentos financeiros, como os contratos futuros e opções, os quais não iremos aprofundar aqui. Somente para esclarecer a operação, um exemplo de hedge com o uso de tais ferramentas nos é dado por Jorge Ribeiro de Toledo Filho (Mercado de Capitais Brasileiro: uma introdução. Thomson, 2006, p. 97) e se aplica ao caso, anteriormente aludido, da sociedade empresária que vende café:

Exemplo de hedge vendedor (venda de contratos futuros): um comerciante comprou café a R$ 150,00 a saca no disponível (físico). Entretanto, receia que o preço da saca caia, por motivos diversos, já que não vai vender de imediato. A cotação do futuro da BM&F é de R$ 160,00. Assim, vende no futuro, por esse preço. O vencimento do contrato deve estar próximo da data de entrega do café aos seus clientes. Se a cotação do café no vencimento estiver a R$ 140,00, ocorrerá o seguinte: a) ganhará na BM&F (está vendido) a diferença entre o preço da cotação e o do vencimento, ou seja, R$ 160,00 – R$ 140,00 = R$ 20,00; b) perderá 10,00 na entrega física a seus clientes, pois o preço estará mais baixo, ou seja, R$ 150,00 que pagou menos R$ 140,00 (cotação do dia que será usada na entrega. Assim, garante lucro de R$ 10,00 por saca, independentemente da cotação na data de entrega. Entretanto, se o preço subir, seu lucro não aumentará, pois está limitado pelo hedge.

Verifica-se, portanto, na hipótese citada, que, ao vender contratos futuros, adquiriu-se o direito de vender as sacas de café a um preço determinado, ou seja, travando o preço de venda. Isso faz com que a baixa no preço da saca não cause prejuízo ao vendedor. Do mesmo modo, acarreta a limitação de ganhos.

Em conclusão

O hedge é uma operação econômica utilizada para limitar riscos de oscilação ou perda de um ativo, que pode ser feita através de vários instrumentos contratuais. Essa forma de proteção de riscos é muito utilizada no mercado de capitais (embora possa acontecer fora dele) por meio de contratos futuros e opções, em que interagem aqueles que desejam proteção (hedgers) e aqueles que buscam ganhos especulativos (sem qualquer conotação pejorativa no termo).

São muito poucas as obras jurídicas que tratam o tema com maior profundidade. Uma das exceções a esta regra é a obra da Professora Raquel Sztajn (Futuros e Swaps: uma visão jurídica. São Paulo: Cultural Paulista, 1999). Dentre as obras que tratam de mercado de capitais, caso haja interesse num maior aprofundamento, podemos indicar aos nossos leitores, além daquela citada no corpo do texto, a leitura do livro Curso de Mercado Financeiro, de coordenação do Prof. Iran Siqueira Lima, Ed. Atlas.

Caro Dr. Alexandre,

ResponderExcluirpelo que vi da prova, foram 6 questões de Direito Empresarial, 4 a mais do que a última.

Parece que a FGV abriu os olhos e viu que nossa querida disciplina não merecia aquele descaso.

Viva!

Abraço.

Dr. André:

ResponderExcluirRealmente, acho que a FGV privilegiou direito empresarial na prova da OAB, além de surpreender a todos perguntando sobre mercado de capitais. Parece-me que dos novos advogados serão cobrados mais e melhores conhecimentos em direito empresarial.

Grande abraço.

Parabéns pela explicação!!!!! vou fazer a prova agora e tô investindo em empresarial econstitucional.

ResponderExcluirObrigada

Juliana

Dr. Alexandre, como sempre excelentes artigos, conteúdo e didática, não só para concursos como também para a prática da advocacia. Parabéns!! Abraços Karina Mesquita.

ResponderExcluirObrigado, Karina! Grande abraço.

Excluir